ユニコーン企業の資本戦略、グローバルIPOを支えたIRチームの裏側

freeeのファイナンスIRチームで世界を舞台に活躍する原 昌大と内田 修平。海外にはなじみの薄い日本のSaaS企業を広めていくため、日本で珍しかったKPIの開示をはじめ、本格的に国内外でのIPOロードショーを実施するなど、さまざまな工夫を重ねてきたfreeeでの努力や苦労を語ります。

DealWatch Awards 受賞と開示の工夫

▲左か��らファイナンスIRチームの内田・原

freeeは2019年12月17日の東証マザーズ上場について、リフィニティブ・ジャパン株式会社より、DEALWATCH AWARDS 2019の株式部門「Equity Issuer of the Year」を受賞しました。

Refinitiv(リフィニティブ)はもとはトムソン・ロイターという金融情報ベンダーの事業部門で、DEALWATCH AWARDSというのは、日本の株式発行・債券発行・IPOなどの各分野で最もよかった案件が表彰されるものです。

その中でfreeeが受賞した、EQUITY ISSUER OF THE YEARというのは、IPOだけでなく、上場会社の公募増資も含めて、その年で最もよかった「株式発行の案件」を表彰されるものでした。

原 「EQUITY ISSUER OF THE YEARでは単にIPO価格が高かっただけではダメで、適正なプライシング・流通市場に移行した後の価格形成・資本市場の発展への貢献や創意工夫などを考慮し選定されます。つまり、freeeはIPOにまつわる総合点で高い評価をいただいたということです」

freeeに対しては「クラウド会計ソフトを展開し、国内クラウド市場でシェア首位を誇る。SaaS 企業として赤字上場となったが、国際基準の KPIを開示するとともに著名投資家の投資表明を英文目論見書に記載するなど、先進的な取り組みを行った」とのコメントをRefinitivからいただきました。

その中でもとくにこだわったのは、海外のSaaS投資家に通用する KPIの開示です。このSaaS KPIを開示すること自体が、日本では珍しいことでした。とくに、ARR(年間経常収益)を、カスタマー数とARPU(カスタマーあたり単価)に分けて開示したのは、日本の企業ではほぼ初めてだと言われています。

原 「SaaSのビジネスを理解し��てもらうためには、投資家にこの分け方で伝える必要がありました。なんとなく売り上げが伸びてるではなく、お客さんの増加によって伸びているのか、単価が上がることで伸びているのか、しっかり要素別のトレンドを分けて説明する必要があると考えていたためです。この点は、実際、ロードショー中に機関投資家の方から評価いただいたポイントでもあります」

内田 「会計上の売上はいつサインナップしたかで変わるので、売上だけで見るとSaaS企業の成長を正しく理解できないんです。

一方で、ARRは契約の残高なので、freeeの直近時点での実態を最も表している数字です。ARRは、ユーザー数とARPU両方の伸びで成長するので、両方開示することによって、より詳細に理解してもらえました。

もちろんIPO時は将来の数値は開示できないので、過去〜現在の実績を開示することが、freeeのビジネスモデルへの理解につながったのだと思います」

また販売費および一般管理費(SG&A)という項目を、普通の日本の企業は人件費・広告費などの分け方をしますが、freeeでは研究開発費(R&D)・セールス&マーケティング(S&M)・その他一般管理費(G&A)に区分した開示も掲載しました。これも主にアメリカのSaaS企業のスタンダードに倣っています。

原 「こうした追加的な開示は、数字の準備やデュー・ディリジェンス(証券会社や弁護士からのチェック)のために相当な工数・コストがかかりますが、海外の投資家が海外SaaS企業とfreeeを比較可能にするという目的達成のためには払うべき負担だと考えていました」

内田 「海外のSaaSを熟知した機関投資家に��理解してもらうために、日本におけるSaaS企業の開示を底上げし、海外の基準により近い投資家コミュニケーションを根付かせたかったという意図もあります」

東証マザーズ上場において高い評価を得たfreee。その道のりにはさまざまな努力や苦労がありました。

理想ドリブンで行った上場へ向けての事前準備

▲左から内田、CEO佐々木、CFO東後、原

freeeは上場の1年以上前から、約90件の国内外機関投資家と意見交換を行っていました。加えて、上場の約半年前には、Information Meetingとして約100件の機関投資家と面談を行いました。

原 「SaaSを熟知した投資家の多い本場の北米も含めて全世界でfreeeのビジネスモデルが認められることと、投資家と対話をしてフィードバックを得ることが目的でした。実際、日本におけるクラウドERPの市場性や、その中でのfreeeのビジネスモデルは世界の投資家に通用するという感覚を得ることができました」

内田 「また北米も含む全世界の機関投資家にも株式を販売可能なグローバルIPO(144Aという)の形式にこだわって進めてきました」

そのための資料づくりには、かなりのコストを割いて進めました。

たとえば144AのグローバルIPOを行う場合、投資家に配る『目論見書』を英語でつくらないといけません。ほぼ弁護士・証券会社に任せて、会社側はあまり関与せずにドキュメンテーションを完成させることもできますが、freeeでは自分たちでこれを行いました。

原 「word-by-wordにこだわって作成しました。CEOも含めてみんなで相当真剣に議論したのは、大変でありながらも楽しかったですね。

その中で潜在的な市場規模の大きさ、日本でのクラウド浸透率の低さ(今後伸びる余地がある)、freeeのプロダクトコンセプトの独自性(スモールビジネス向け統合型ERP)などを価値が伝わるように説明しました」

内田 「そのほかにもプロダクトを生み出している考え方、カルチャーや価値基準まで伝えることができたのは、より深いfreeeの理解につながったと考えています」

また、資料には上場前からfreeeの株主だった海外の大手機関投資家の協力を得て、彼らのディール参加(IPOでの株式追加取得)の意向を英文目論見書の表紙に記載しました。

原 「投資家の株式取得意向を英文目論見書に載せることをIndication of Interest(訳:関心の表明)と言いますが、日本では初の事例でした。既存株主でもある大手機関投資家のディール参加意向があることは、他の投資家に対する安心材料の提供につながりました」

世界を駆けたIPOロードショー

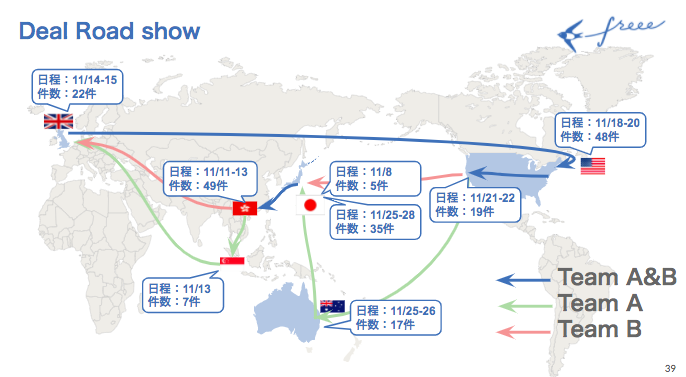

▲IPOロードショーのマップ

2019年11月になり、freeeは上場前に本格的に投資家を回るIPOロードショーを行いました。

国内・海外合わせて、250件以上の投資家とのミーティングにはCEO佐々木、CFO東後とともに、ファイナンスIRの原と内田も同行しました。

原 「プレゼンとQ&A対策は�相当綿密に練習していったので、大きなミスをすることはありませんでした。北米を含む世界各地域の投資家にfreeeのビジネスと戦略のほか、魅力を伝えることができたと思います。また日本におけるクラウド市場の可能性にも良い議論ができました」

内田 「また、オーストラリアも訪問しました。通常のIPOではあまり訪問しない地域だとは思いますが、実はXeroというニュージーランド発のクラウド会計企業がシェアを占めているんです。だから、オーストラリアの投資家であればクラウド会計の話をわかってもらいやすいと思い、ルートに加えました」

約3週間のロードショーでは、幅広い投資家とのディスカッションを通じて有益な示唆を得られたといいます。

原 「実は、海外で最初に訪れた香港はデモの真っ最中という大変な状況でした。投資家ミーティング中に向かいのビルの窓ガラスが割られるなど、なかなか見られない場面もありました。

そんな中で始まったロードショーですが、その途中にも、各地域の投資家から、freeeのIPOへの参加意向が伝えられてきました。まだロードショーの序盤であったため気を抜くことはできませんでしたが、前向きな気持ちで各地の投資家とのディスカッションを楽しむことができました。明日のミーティングではどんな質問がなされるのだろうとワクワクしながら毎日過ごしていましたね」

内田 「そのほかにも、通常は通訳を依頼することが多いと思うのですが、freeeは直接話すことで気持ちと熱意を伝える方法を優先し、通訳は依頼しませんでした。もちろん時間の節約にもなりました。

またミーティングの最中では冷たく、厳しい印象で終わった人も、証券会社経由でアンケート集めると反応が良いこともありました。それだけ真剣にfreeeを分析してくれていた、ということだと思います。中には、開示した数字を使って株価の算定まで行った上で『僕らの分析だとこれくらいだと思うから、投資するよ』と、具体的な意見を示してくる投資家もいました」

また国内投資家向けのマーケティングは内田がリードして企画を行いました。

内田 「日本のとくに個人投資家さんにはまだまだSaaSへの理解が浸透していなかったこともあるので、わかりやすい資料作成を心がけました。

またデザインチームと連携し、IPOの概要を説明するリーフレットには、わかりやすく財務数値やビジネスモデルをまとめました。通常のIPOではA4一枚とかが多いですが、カラーで4ページのものをつくったんです。

さらに細部までこだわったネットロードショー(会社紹介動画)やプロダクトの説明動画を社内で作成し、証券会社のネットロードショーにて公開しました。これもかなり好評で、サービスの特徴をより理解してもらえたと思います。

B2Cとは違い、会計ソフト・ERPソフトはなかなか手に触れることのないサービスなので、かなり丁寧につくりこみました」

IPOの結果とファイナンスIRのこれから

▲東証マザーズ上場の日

ロードショーを終え、その後のブックビルディング(需要調査)を経た後、freeeと証券会社がディスカッションしてIPO価格は2,000円と決定。

ブックビルディングにおいては、海外・国内の機関投資家から、20倍を超える需要がありました。

また当初は海外比率55%でスタートしましたが、その後、海外投資家からの強い需要を確認し、海外比率を上げ、最終的にIPOで投資家に販売する株式の70%を、海外機関投資家に割り当てることとしました。

原 「日本株のグローバルIPOでは過去最高水準の海外比率のようです。海外機関投資家に広く株を保有いただき、対話を継続することは、今後の経営にとっても得るものが多いと感じています」

IPOで一定の評価をいただいたfreee。ファイナンスIRは、それはまだスタートにすぎず、これからの行動が大切だといいます。

原 「グローバルIPOで全世界の投資家さんから投資いただいたfreeeの責任として、今後も投資家さんと密な対話を続けていきます。上場後も四半期当たり100件超の機関投資家との面談・電話会議を繰り返しています。

また、海外株主のほうが多数を占めることからも、中身のある英文開示を続けないといけません。ファイナンスIRチームの責任は重いですが、常に考えさせられることがあるので、飽きることはありません。

また、これからどういうKPIを出すことでより良くなるか、どういう投資家コミュニケーションの方法がベストなのか、常に模索するのも大切です。日本企業の前例にとらわれることなく考えたいと思います」

内田 「投資家からのフィードバックやインサイトなどは会社に還元し、freeeのビジネス全体に貢献していきたいですね。また会っていない投資家の方もいるの��で、新しくこれから投資してくれる人を含めしっかりfreeeのビジネスを伝え、ファンになってもらいたいです」

原 「freeeのIRを通じて、日本のSaaS企業により注目が集まり、日本のSaaS業界のプレゼンスが高まれば最高ですね」

原と内田はこれからもfreeeで日本のSaaS業界を盛り上げます。